Friday, December 28, 2012

Cash flow

Nhà báo Nguyễn Vạn Phú có một bài rất quan trọng về thị trường bất động sản và những giải pháp giải cứu đang được thảo luận. Tôi đồng ý với bác Phú về vai trò của cash flow (dòng tiền) khi phân tích thị trường bất động sản nói riêng và các hoạt động kinh tế/kinh doanh nói chung (bạn nào đọc blog này lâu chắc nhớ tôi nhắc đến cash flow khá nhiều). Trong bài này tôi sẽ nói rõ thêm về khái niệm cash flow và từ đó nêu ra các quan điểm của mình về các biện pháp giải cứu BĐS mà báo chí đưa tin mấy ngày qua.

Trong lĩnh vực tài chính có 2 khái niệm cash flow. Khái niệm thứ nhất operating cash flow (OCF) liên quan đến hoạt động kinh doanh hàng ngày của doanh nghiệp. Đây thực sự là dòng tiền vào ra tài khoản của một doanh nghiệp, ví dụ một doanh nghiệp BĐS sẽ có OCF ở mỗi chu kỳ kế toán là số tiền thu được từ bán sản phẩm BĐS của mình trừ đi chi phí xây dựng, marketing, môi giới... Mặc dù hầu hết các qui định kế toán chỉ yêu cầu doanh nghiệp lập báo cáo tài chính, trong đó có mục OCF, theo quí hoặc thậm chí theo năm, các CFO gần như phải theo dõi OCF "in real time", nghĩa là hàng ngày, thậm chí hàng giờ, để đảm bảo doanh nghiệp lúc nào cũng phải có đủ cash trong tài khoản để trang trải cho những liability đến hạn. Khái niệm OCF này ít hoặc không có quan hệ trực tiếp đến sức khoẻ và mức độ lợi nhuận của công ty mặc dù về lâu dài không một công ty nào có thể có lợi nhuận tốt nếu OCF không tốt. Tuy nhiên OCF lại có ý nghĩa quan trọng với sự sống còn của doanh nghiệp về mặt luật pháp, nếu OCF âm và doanh nghiệp không vay nợ được để bù đắp, nhiều khả năng doanh nghiệp sẽ bị rơi vào tình trạng default (không trả được nợ) và do vậy có thể bị kiện rồi dẫn đến phá sản. Như bác Phú đã chỉ ra, một doanh nghiệp/dự án có thể có khả năng có lợi nhuận cao và tài sản có giá trị nhưng vẫn có thể bị phá sản vì OCF không tốt và không vay được ngân hàng. Những doanh nghiệp bị rơi vào tình trạng này gọi là bị mất thanh khoản.

Khái niệm cash flow thứ hai là economic cash flow (ECF) thường chỉ được giới analyst quan tâm, được sử dụng để tính IRR cho một dự án hay trong valuation cho một loại cổ phiếu nào đó. ECF thường được tính theo năm và người ta không quan tâm đến đến OCF và tính thanh khoản của doanh nghiệp (ngầm giả định doanh nghiệp có đủ thanh khoản trong toàn bộ chu kỳ kế toán). ECF phải được dự báo cho cả đời của một dự án hoặc doanh nghiệp từ đó có thể xác định dự án đó có thể sinh lãi hay không hoặc giá cổ phiếu của một doanh nghiệp có quá đắt hay quá rẻ hay không. Vì là dự báo nên ECF có thể được hiệu chỉnh tuỳ theo thay đổi của môi trường kinh doanh và các giả định đầu vào. Một dự án với ECF cũ có thể có lời (IRR lớn hơn cost of capital) nhưng khi ECF phải hiệu chỉnh lại khi có thêm thông tin mới thì dự án đó có thể sẽ không còn khả năng sinh lợi nữa. Lấy ví dụ một dự án BĐS ban đầu dự báo có ECF từ tiền bán căn hộ giá 3 tỷ trong vòng 2 năm, nay phải giảm ECF xuống vì giá chỉ còn 2 tỷ và phải giãn thời gian ra thành 3-5 năm, hiển nhiên IRR sẽ giảm và nhiều khả năng chủ dự án sẽ lỗ ngay cả nếu mặt bằng lãi suất không đổi. Cần lưu ý là ngay khi ECF xấu đi, OCF cũng bị ảnh hưởng vì ngân hàng sẽ thắt chặt tiêu chuẩn vay hoặc tăng lãi suất còn khách hàng ngừng mua vì bản thân họ cũng dự báo ECF của họ sẽ xấu đi (i.e. giá nhà không tăng như trước nữa).

Một câu hỏi đặt ra là nếu chủ dự án BĐS đối mặt với ECF tệ đi và cầm chắc khả năng sẽ lỗ nhưng họ đã bỏ vốn (tự có và vay của ngân hàng) vào fixed costs (đền bù, giải toả, san lấp mặt bằng...) thì họ sẽ làm gì? Phương án đầu tiên là họ chấp nhận lỗ, giảm giá bán sản phẩm thật mạnh để thu tiền về nhằm cứu vãn OCF dù ECF sẽ tệ đi. Đây là phương án tốt nhất cho xã hội vì dự án vẫn hoàn thành, chủ dự án lỗ nhưng người dân mua được nhà với giá rẻ hơn (một hình thức wealth transfer từ người giàu sang người nghèo không thông qua tax system). Phương án hai là họ huỷ dự án và tuyên bố phá sản, chấp nhận mất tất cả số tiền đã đầu tư và có thể phải nộp thêm số tiền đã cam kết cho dự án nhưng chưa giải ngân. Lúc này ngân hàng và các chủ nợ sẽ nắm quyền sở hữu dự án còn dang dở và tuỳ tình hình thị trường dự án có thể được tiếp tục với chủ khác hoặc sẽ bị huỷ bỏ hoàn toàn. Phương án ba là dự án có thể được sang nhượng hoặc chuyển đổi công năng để chủ đầu tư ban đầu tìm cách cải thiện ECF và có OCF khả thi. Phương án cuối cùng là họ xoay sở tìm một vài nguồn OCF tạm thời để lay lắt dự án, hi vọng ECF sẽ tốt lên khi thị trường tan băng hoặc được chính phủ giải cứu (chính phủ bơm tiền trợ giúp ECF bằng cách này hay cách khác). Nếu các chủ dự án tập hợp nhau lại thành một interest group mạnh thì họ càng có khả năng tác động vào chính sách để được giải cứu.

Trên thị trường BĐS VN, các dự án đều được xây dựng với dự báo ECF dựa vào giá trị nhà đất quá cao, ngoài khả năng của đa số người dân. Như bài của bác Phú đã phân tích, những ECF đó chỉ khả thi khi bong bóng BĐS còn tiếp tục phình to, ai cũng tin giá nhà đất sẽ tăng phi mã. Một khi niềm tin đó sụp đổ ECF ban đầu không còn phù hợp nữa và một ECF thực tế hơn sẽ đẩy đa số các dự án vào tình trạng thua lỗ. Các ngân hàng cũng nhận ra điều đó và họ siết chặt cho vay, gây thêm khó khăn về OCF cho các doanh nghiệp kinh doanh địa ốc dẫn đến tình trạng mất thanh khoản như trường hợp Mai Linh mới đây. Một số doanh nghiệp BĐS chấp nhận ECF mới và giảm giá chịu lỗ (hoặc có lời thấp hơn rất nhiều so với dự án ban đầu), một số khác cố gắng cầm cự dù dự án bị bỏ hoang, khả nang sang nhượng dự án rất thấp còn chuyển đổi công năng vừa khó vừa chưa chắc đã tạo ra được ECF đủ tốt để dự án vẫn có lãi. Trong tình hình như vậy việc các interest group tìm cách lobby chính phủ để được giải cứu là điều không khó đoán. Và có vẻ họ đang thành công.

Liên tục 2 ngày 18-19/12 thủ tướng Nguyễn Tấn Dũng, thống đốc Nguyễn Văn Bình và hàng loạt quan chức họp với chính quyền TPHCM rồi HN về các giải pháp giải cứu BĐS. Thống đốc Bình đã công bố sẽ bơm 20000-40000 tỷ để các NHTM cho khách hàng vay mua nhà với lãi suất khoảng 8% (vẫn cao hơn lãi suất thủ tướng Dũng chỉ đạo khoảng 4-5%), chưa kể NHNN sẽ trợ giúp vốn để các NHTM xử lý khoảng 150-200 nghìn tỷ nợ xấu mà chủ yếu trong lĩnh vực BĐS. Bộ Tài chính sẽ xem xét giảm và giãn thuế cho các dự án BĐS, các địa phương có thể sẽ mua một số sản phẩm BĐS để chuyển thành nhà xã hội. Tất nhiên các ông chủ dự án, các nhà đầu tư đang "ôm hàng", và các ngân hàng đang ngồi trên đống nợ BĐS sẽ rất mừng khi nghe những thông tin này. Cả OCF lẫn ECF của họ sẽ được cải thiện đáng kể và nhiều khả năng họ sẽ rút chạy khỏi những quyết định đầu tư sai lầm, bầy đàn trong quá khứ một cách an toàn, có khi còn có lãi.

Một câu hỏi đặt ra là tại sao chính phủ và NHNN lại sốt sắng giải cứu BĐS như vậy? Ngoài lý do lobby mà tôi tin là có dù không ai nói ra, những lý do kinh tế khác là gì? Trước hết theo bộ trưởng Huệ BĐS đóng băng kéo theo nhiều ngành khác trong nền kinh tế đình trệ, vd vật liệu xây dựng, ngân hàng, lao động... Thứ nữa thủ tướng Dũng lo ngại 70% tài sản thế chấp của 200 nghìn tỷ nợ xấu là BĐS, do vậy nếu để giá BĐS sụp đổ hệ thống ngân hàng sẽ không phát mãi được số BĐS thế chấp này như giá định ban đầu, do vậy sẽ chịu lỗ lớn. Cái mối liên hệ chồng chéo giữa nợ xấu và bất động sản này đã được nhiều người viện dẫn, tuy nhiên điều không ai nói ra là các ngân hàng đã sai lầm khi nhận thế chấp bằng BĐS với mức giá trên trời. Nếu các chủ dự án phải chịu lỗ để trả giá cho sai lầm của mình, tại sao các chủ ngân hàng không phải trả giá?

Trong lập luận thứ nhất của ông Huệ, vần đề cần đặt ra là liệu thị trường BĐS có quá lớn để có thể gây tác động tiêu cực đến mức cả hệ thống kinh tế chính trị phải nhảy vào giải cứu hay không? Số liệu công bố cho thấy tổng dư nợ cho BĐS khoảng 200 nghìn tỷ, cứ cho số đó bằng 70% giá trị dự án thì giá trị BĐS ở VN khoảng 285 nghìn tỷ. Giả sử vòng đời trung bình của các dự án BĐS khoảng 3 năm, nghĩa là revenue đóng góp vào nền kinh tế của những dự án này khoảng 95 nghìn tỷ/năm. Cứ giả sử toàn bộ số tiền này là value-added cho nền kinh tế, nghĩa là tất cả vật liệu xây dựng được sản xuất tại VN và bằng nguyên liệu của VN, 95 nghìn tỷ tương đương 3.2% GDP (nominal GDP của VN năm 2012 dự tính khoảng 2950 nghìn tỷ). Nếu so với các hoạt động xuất nhập khẩu tương đương hơn 150% GDP hay giá trị sản xuất công nghiệp, thậm chí nông nghiệp, con số 3.2% GDP của BĐS rất nhỏ. Tôi không có số liệu nhưng ước đoán ảnh hưởng trực tiếp vào thị trường lao động cũng không quá lớn.

Như vậy ảnh hưởng trực tiếp của thị trường BĐS vào nền kinh tế không quá lớn, nhưng lập luận về giá trị thế chấp có đáng ngại hơn? Vì BĐS là tài sản thế chấp của phần lớn các khoản vay, giá BĐS sụt giảm không chỉ ảnh hưởng đến những dự án hiện tại mà phần lớn giá trị thế chấp của hàng triệu tỷ dư nợ tín dụng của hệ thống ngân hàng cũng lung lay. Thoạt nghe điều này có vẻ có lý và việc chính phủ giải cứu để không cho giá BĐS sụp đổ là có lý. Tuy nhiên cần nhớ rằng khi cho vay và yêu cầu thế chấp không ngân hàng nào thực sự muốn sẽ phải đem tài sản thế chấp đi bán. Ngân hàng luôn muốn khoản cho vay được con nợ sử dụng hiệu quả, sinh lời và trả nợ đúng hạn. Trong những trường hợp như vậy giá trị của tài sản thế chấp không có ý nghĩa. Ngân hàng chỉ bắt đầu quan tâm đến giá trị tài sản thế chấp khi khoản cho vay bắt đầu trở thành non-performing loan, lúc họ bắt đầu phải trích lập dự phòng. Giá trị tài sản thế chấp càng giảm thì họ phải trích lập dự phòng càng nhiều và lợi nhuận của họ càng teo tóp lại. Vấn đề này càng trầm trọng hơn khi nền kinh tế bắt đầu đi xuống trong năm 2012 vì tác động của chính sách thắt chặt tiền tệ chống lạm phát trong năm 2011 và ảnh hưởng của sự suy yếu kinh tế toàn cầu.

Tiếp tục vài ước lượng "back of the envelope". Giả sử 70% số nợ xấu này có thế chấp là BĐS, số tiền phải trích lập dự phòng sẽ được khấu trừ 50% x 70% = 35% giá trị BĐS được đánh giá lúc cho vay (NHNN qui định BĐS chỉ được tính 50% giá trị khi khấu trừ trích lập dự phòng). Như vậy khi giá BĐS giảm 10%, phần khấu trừ trích lập dự phòng này sẽ giảm 3.5% hay nói cách khác số tiền ngân hàng tăng thêm trích lập dự phòng sẽ tăng bằng 3.5% tổng giá trị nợ xấu và lợi nhuận của ngân hàng sẽ giảm tương ứng. Tổng số nợ xấu của hệ thống ngân hàng VN vào khoản 250 nghìn tỷ, cứ cho là phần tỷ lệ trích lập dự phòng bằng 50%, nghĩa là 125 nghìn tỷ, thì khi giá BĐS giảm 10% ngân hàng lỗ 125 x 3.5% = 4375 tỷ. Con số này sẽ lớn hơn rất nhiều nếu giá BĐS giảm 20-30%, hay thậm chí 50% như trong một số dự án. Tuy nhiên cần lưu ý rằng đây là "paper loss", nghĩa là nếu giá BĐS tăng trở lại thì dù khoản nợ xấu có xấu thế nào đi nữa ngân hàng vẫn reverse số "paper loss" đó và ghi nhận lợi nhuận tương ứng trên báo cáo tài chính. Bởi vậy giới chủ ngân hàng cũng mong BĐS được giải cứu không kém gì giới chủ dự án BĐS.

Như đã giải thích trong entry Bad debt, những khoản lời lỗ này không liên quan gì đến cash flow, ở đây là OCF, của các ngân hàng nếu họ đã trích lập dự phòng đầy đủ. Bởi vậy NHNN hoàn toàn không cần trợ giúp thanh khoản cho các NHTM nếu giá BĐS sụp đổ và họ phải tăng trích lập dự phòng. Trên thực tế việc tăng trưởng tín dụng năm 2012 rất thấp và các NHTM dồn tiền mua trái phiếu chính phủ cho thấy họ không hề gặp khó khăn thanh khoản. Ngược lại với việc gia tăng gấp đôi foreign reserve, nguồn thanh khoản trong hệ thống ngân hàng có lẽ quá dư thừa nên NHNN đã phải dùng cả OMO lẫn tín phiếu NHNN để rút thanh khoản về hòng kiềm chế lạm phát. Nếu sắp tới NHNN bơm ra 20-40 nghìn tỷ để cứu trợ BĐS với lãi suất 6% như thống đốc Bình đã hứa, đồng thời trái phiếu chính phủ vẫn có lợi suất 8-9%/năm, giới ngân hàng sẽ có lợi nhuận kép (vừa từ BĐS lên giá vừa từ ăn chênh lệch lãi suất).

Đến đây bạn có thể thấy chính sách giải cứu BĐS và xử lý nợ xấu có lợi cho ai. Nếu bạn còn lo rằng nợ xấu và bất động sản đóng băng là nguyên nhân ngân hàng không tăng tín dụng được trong năm 2012, xin nhớ rằng tổng số vốn tự có của toàn bộ các ngân hàng VN (quốc doanh+tư nhân+nước ngoài) là 412 nghìn tỷ. Nếu số tiền 40 nghìn tỷ giải cứu BĐS và 200 nghìn tỷ xử lý nợ xấu đó được sử dụng để thành lập mới hoàn toàn một vài ngân hàng lành mạnh thì có thể thay thế một nửa hệ thống ngân hàng hiện nay. Ngay cả trong Great Depression, số ngân hàng phá sản cũng chỉ hơn 1/3 số ngân hàng của Mỹ lúc đó. Tất nhiên đây không phải là giải pháp mà tôi đề xuất nhưng tôi muốn chỉ ra rằng tung số tiền thuế của dân lớn như vậy vào việc giải quyết nợ xấu và giải cứu BĐS là không cần thiết và kém hiệu quả, chưa kể đến tính công bằng xã hội.

Giải pháp mà tôi đã và vẫn kêu gọi là cứ để giá BĐS giảm tiếp, cứ để các chủ dự án và chủ ngân hàng chịu lỗ. Chỉ cần một phần số tiền giải cứu nói trên đủ để tái cấp vốn (recapitalization) cho các ngân hàng sau khi buộc họ phải write off đi phần lớn số nợ xấu tồn đọng. Quá trình partial nationalization hệ thống ngân hàng này sẽ phải đi cùng một cam kết chắc chắn về lộ trình tái cổ phần hoá (re-privatization) khi nền kinh tế phục hồi. Hãy để các "đại gia" BĐS và ngân hàng trả giá cho sai lầm của họ, hãy để cho những "nhà đầu tư địa ốc" học bài học thị trường. Người dân lao động VN cần phải có một thị trường BĐS affordable hơn, đó mới là điều policy makers phải hướng tới.

Wednesday, December 12, 2012

12/12/12

Hôm trước tôi đọc một bài báo nói ngày 12/12/12 sẽ là ngày cuối cùng trong lịch sử nhân loại có 3 số ngày tháng năm trùng nhau. Nhiều sự kiện (đám cưới, khai trương...) cũng được tổ chức ngày này, dường như vì đó là một điềm may mắn (cuối cùng, nếu người Maya đúng?). Vậy ngày hôm nay, 12/12/12, có thật đặc biệt không? Chợt nhớ lại một câu hỏi tôi đã từng hỏi người lớn hồi 5-6 tuổi là tại sao Cách mạng Tháng Mười lại kỷ niệm vào ngày 7/11? Lớn lên mới biết phương Tây có 2 hệ thống lịch, Julian và Gregorian, có khoảng cách 12 ngày (lịch Gregorian đi trước). Bởi vậy nếu ai đó nói ngày hôm nay là ngày cuối cùng có 3 số ngày tháng năm trùng nhau thì phải nói rõ thêm là theo lịch Gregorian. Chí ít với các giáo sĩ nhà thờ Chính thống Nga, nơi vẫn còn sử dụng lịch Julian, thì còn 12 ngày nữa mới đến cái ngày "may mắn" này.

Nhưng tại sao lại chỉ dừng ở lịch Julian và Gregorian của phương Tây được xây dựng theo chu kỳ mặt trời (chính xác hơn là chu kỳ trái đất quay xung quanh mặt trời)? Thế giới còn có rất nhiều loại lịch khác của người Hindu, người Hồi giáo, Phật giáo chủ yếu dựa vào chu kỳ của mặt trăng (âm lịch). Hầu hết các version của Phật lịch đều bắt đầu trước Tây lịch khoảng 500 năm (tính theo ngày Phật tổ mất 500 năm trước khi Jesus Christ ra đời), nghĩa là theo Phật lịch thì ngày 12/12/12 đã qua lâu rồi. Hay nói đùa chơi nếu chính phủ hứng lên ra nghị định áp dụng lịch VN theo truyền thống cổ kiểu "năm thứ hai đời Thái Tổ", thì ngày 12/12/12 vẫn chưa tới (năm nay mới là năm thứ sáu đời thủ tướng X). Vậy hãy coi 12/12/12 là một ngày bình thường nhé. Hôm nay sẽ là một ngày may mắn nếu không một ngư dân VN nào bị tàu TQ chặn, nếu không một thủy điện nào sập, hay chỉ đơn giản là không có một vụ giết người dã man hay một tai nạn thương tâm nào xảy ra nơi bạn ở....

Monday, November 26, 2012

Public debt

Bác Vũ Quang Việt, một chuyên gia tôi rất kính trọng, vừa có một bài về số liệu nợ công của VN. Bác Việt làm được một điều mà tôi và đa số các nhà kinh tế salon khác rất ngại/không thể làm được là hệ thống lại số liệu thống kê chính thống từ rất nhiều nguồn khác nhau để xây dựng một bức tranh tổng thể về nợ công của VN. Bài viết của bác Việt có 3 kết luận, tôi đồng ý cả 2 tay kết luận (c) về việc minh bạch số liệu. Kết luận (a) và (b) tôi không hoàn toàn tán thành vì một số lý do dưới đây.

Trước hết con số 106% GDP nợ công của VN mà bác Việt tính ra có lẽ là một "quả bom" với giới lãnh đạo VN đã và đang cho rằng nợ công của VN vẫn còn trong ngưỡng an toàn. Rất mong các bạn phóng viên khi phỏng vấn hoặc các đại biểu QH khi chất vấn ông Vương Đình Huệ (và các quan chức chính phủ khác) xoáy vào con số này. Tôi có cùng quan điểm với bác Việt tính tổng nợ công phải bao gồm nợ của khối DNNN, tuy nhiên tôi không đồng ý với lập luận này:

"Nợ công theo định nghĩa quốc tế bao gồm nợ theo định nghĩa của Việt Nam và nợ của doanh nghiệp nhà nước. Nợ theo định nghĩa quốc tế rõ ràng là phù hợp với tình hình Việt Nam. Chính vì nhà nước làm chủ sở hữu chủ của DNNN do đó mà nhà nước không thể phủi tay để chủ nợ đòi bán tài sản thu nợ theo đúng luật phá sán, như ta đã thấy là nợ của Vinashin đã được chính quyền dồn cho các DNNN khác phải trả."Đúng là Vinashin do chính phủ sở hữu 100%, nhưng công ty này cũng là một công ty TNHH, nghĩa là chủ sở hữu chỉ chịu trách nhiệm phần vốn mình đã đóng góp. Đây là quan điểm của tôi trong những entry về Vinashin, nên để công ty này phá sản và thanh lý tài sản trả các món nợ như một công ty TNHH bình thường. Nhà nước sẽ mất hết số tiền đầu tư vào Vinashin nhưng không chịu thêm bất kỳ trách nhiệm trả nợ nào khác cho các chủ nợ.

Vậy tại sao tôi lại đồng tình cách tính nợ công bao gồm cả nợ của DNNN? Lý do là các DNNN vẫn đang phải gánh nhiều chức năng nhà nước như phát triển công nghiệp đóng tàu, bình ổn giá xăng dầu, xây nhà máy lọc dầu ở Dung quất để phát triển kinh tế vùng, khai thác bauxite ở Tây nguyên để chiều lòng... Do vậy các hoạt động kinh tế của DNNN, trong đó bao gồm quyết định vay nợ, bị chi phối trực tiếp hoặc gián tiếp bởi các mục tiêu chính trị của nhà nước. Nghĩa là nợ của các DNNN không còn đơn thuần là hệ quả của tính toán/chiến lược kinh doanh thuần túy nữa mà bị ảnh hưởng (lớn) bởi các mục tiêu chính trị của nhà nước. Tất nhiên có một số ngoại lệ và con số nợ công chính xác có thể sẽ nằm giữa số 106% của bác Việt và 66.8% của BTC. Tuy nhiên tôi nghiêng về phía bác Việt phải cộng cả (hoặc một phần) nợ của DNNN khi tính tổng nợ công.

Điểm thứ hai tôi không đồng ý với lập luận của bác Việt là đoạn này:

"Với hệ số nợ là 1,77, thì 64% là vốn vay. Chúng ta có thể dễ dàng làm mô hình về khả năng phá sản của công ty. Thí dụ nếu lãi suất trả nợ là 15% nhưng lợi nhuận chỉ là 10% trên vốn đầu tư thì lợi nhuận (tính theo doanh thu trừ chi phí phi tài chính) chỉ đủ trả lãi. Nếu lợi nhuận thấp hơn 10% thì công ty lỗ, mất khả năng trả nợ."Thứ nhất không rõ số 1.77 mà ông Huệ nêu ra là "total assets/equity" hay "debt/equity", hai số này có thể khác nhau rất xa (vì debt và liabilities khác nhau). Nếu là total assets/equity thì "cost of capital" khác với lãi suất đi vay thương mại, nhiều khoản liabilities có lãi suất rất thấp (thậm chí 0% như "accounts payable") nên lấy lãi suất 15% vay thương mại làm chuẩn so sánh lời lỗ không chính xác. Nếu số 1.77 là debt/equity thì phải xác định số lợi nhuận 10% mà bác Việt giả sử cụ thể là ROE, ROA hay IRR. Có thể loại trừ ROE vì số này tính sau khi trừ chi phí lãi suất nên dù nó chỉ là 1% cũng có nghĩa doanh nghiệp đã có lãi (net of interest expenses).

Nếu là ROA thì lại gặp phải vấn đề khác biệt giữa liabilities và debts. Trong total assets có thể có những assets được finance không phải bằng nợ ngân hàng nên so sánh trực tiếp ROA với interest rate có thể không chính xác (đấy là chưa kể accounting P&L và cash flow khác nhau, một công ty có thể có negative cash flow nhưng vẫn có accounting profit). Cuối cùng là IRR, một doanh nghiệp có thể quyết định đầu tư và vay tiền cho một dự án có IRR 10% với hi vọng cost of capital sẽ nhỏ hơn con số này. Như đã nói bên trên, cost of capital khác với lãi suất vay thương mại, tuy nhiên quan trọng nhất là IRR được tính cho cả đời dự án chứ không phải tại một thời điểm cụ thể. Do vậy trừ khi lãi suất sẽ giữ ở mức 15% trong hết quãng đời dự án (và giả sử như vậy cost of capital sẽ cao hơn 10%) thì lập luận của bác Việt mới đúng. Tuy nhiên bác Việt thừa nhận lãi suất cao như vậy vì NHNN phải thắt chặt tiền tệ để chống lạm phát, nghĩa là có khả năng lãi suất sẽ hạ trong tương lai. Còn nếu lãi suất vẫn cao vì lạm phát không hạ nhiệt thì về dài hạn tính toán IRR cho dự án cũng phải chỉnh lại tăng doanh thu lên tương đương với tốt độ lạm phát. Vì cả tử số và mẫu số đều tăng nên IRR sẽ không giảm hoặc giảm không nhiều.

Nói vậy không có nghĩa tôi biện hộ cho các DNNN nhưng tôi cho rằng các doanh nghiệp này thua lỗ vì có productivity thấp (lãnh đạo yếu kém, cơ chế điều hành nặng nề, không có incentive cho nhân viên...) và đầu tư sai lầm (dàn trải, thất thoát, bị chi phối bởi các mục tiêu chính trị như đã nói ở trên) chứ không hẳn vì lãi suất quá cao. Tôi cũng không phản bác nhận định của bác Việt rằng các doanh nghiệp VN có leverage (debt/equity) quá cao, nhưng tôi nghi ngờ rằng vấn đề leverage cao này nghiêm trọng hơn trong giới doanh nghiệp tư nhân, nhất là các doanh nghiệp vừa và nhỏ. Kết luận các doanh nghiệp có leverage 3-5 lần không còn khả năng trả nợ là quá đơn giản, cần phải xem cơ cấu tài sản, cơ cấu vốn, loại hình doanh nghiệp và đặc biệt là cash flow thì mới đánh giá chính xác được sức khỏe của họ. Tất nhiên tôi cũng tin rằng nhiều tập đoàn, DNNN đang rất khó khăn nhưng tôi cũng tin rằng giải pháp "creative destruction" có lẽ tốt hơn là loay hoay tìm mọi cách để "giải cứu".

Điểm thứ ba tôi cho rằng bác Việt lập luận không chính xác là đoạn:

"Nếu 8,8% là nợ xấu thì tổng số nợ xấu trong nợ công sẽ là 11,3 tỷ USD. So với tổng ngân sách thu của nhà nước năm 2011 là 33,8 tỷ USD bằng 28% GDP thì con số nợ xấu trên rất lớn, vượt ngoài sức chịu đựng của ngân sách. Trong việc giải quyết nợ công xấu, ai sẽ là người chịu thiệt? Không lẽ ngân sách chỉ dùng để trả nợ xấu? Hay in tiền tạo lạm phát?"Có hai vấn đề ở đây. Thứ nhất, nợ công nếu theo định nghĩa của bác Việt bao gồm nợ của chính phủ (và chính phủ bảo lãnh) cộng với nợ của các DNNN. Phần nợ của chính phủ không bị coi là nợ xấu nếu chính phủ vẫn trả lãi và gốc đúng hạn. Như vậy nếu lấy tỷ lệ nợ xấu trung bình 8.8% (do NHNN công bố trong hệ thống domestic banks) thì phải nhân với số nợ của DNNN chứ không phải tổng nợ công theo cách tính của bác Việt. Con số đó sẽ là 62.1 x 8.8% = 5.5 tỷ USD chứ không phải 11.3 tỷ. Vấn đề thứ hai quan trọng hơn là cách nhìn nhận nợ xấu. Xét trên quan điểm người vay (ở đây là chính phủ) thì không bao giờ có nợ xấu, chỉ có người cho vay mới đánh giá khoản nợ nào bị coi là nợ xấu (chậm thu hồi hoặc có khả năng mất vốn). Bởi vậy xét trên quan điểm của chính phủ (debtor) thì không có chuyện giải quyết nợ xấu mà là trả nợ tất cả những gì đã vay. Số nợ đó theo bác Việt tính là 106% GDP hay 128.9 tỷ USD chứ không phải chỉ là phần nợ xấu (11.3 tỷ).

Quay lại vấn đề trách nhiệm của nhà nước như thế nào với các khoản vay của DNNN. Như tôi đã nói ở trên nếu các DNNN hoạt động như một công ty TNHH thì nhà nước chỉ chịu trách nhiệm phần vốn mình đã góp (vốn điều lệ) chứ không có nghĩa vụ trả nợ nếu doanh nghiệp đó phá sản (tương tự như một ông chủ tư nhân của một công ty THNN tư nhân). Tuy nhiên vụ Vinashin cho thấy chính phủ đã phải gồng mình lên trả nợ, dàn xếp chuyển nợ, và thậm chí yêu cầu một số chủ nợ phải giãn nợ hoặc xóa nợ cho DNNN này. Điều này không có nghĩa Vinashin không phải là một công ty TNHH mà vì nhà nước có những mục tiêu phi kinh tế khác khi cố gắng giải cứu Vinashin. Bác Việt nói đúng là ngân sách sẽ phải chịu thêm gánh nặng trả nợ cho các DNNN làm ăn không hiệu quả, nhưng như đã nói bên trên không phải 8.8% mà là 100% số nợ của những công ty đó. Tôi vẫn luôn phản đối cách treatment DNNN như vậy và đã từng kêu gọi để Vinashin phá sản như một công ty THNN bình thường.

Điểm cuối cùng tôi nghĩ bác Việt có lẽ đã tính nhầm hoặc số liệu của NHNN không chính xác trong bảng 6:

Bảng 6. Phân phối dư nợ tín tụng trong nền kinh tế, tháng 7 năm 2012

Tỷ đồng

|

Tỷ lệ

|

Tỷ lệ hoạt động kinh tế trên GDP

| |

Tổng tiền gửi

|

2,693,667

| ||

Dư nợ trên tổng tiền gửi

|

81%

| ||

Dư nợ cho hoạt động kinh tế

|

2,176,073

|

100%

|

100%

|

Nông nghiệp, lâm nghiệp, thủy sản

|

257,829

|

12%

|

21%

|

Công nghiệp, xây dựng

|

1,160,634

|

53%

|

42%

|

Công nghiệp

|

894,013

|

41%

|

35%

|

Xây dựng

|

266,621

|

12%

|

7%

|

Thương mại, vận tải, viễn thông

|

757,610

|

35%

|

19%

|

Thương mại

|

610,184

|

28%

|

14%

|

Vận tải, viễn thông

|

147,426

|

7%

|

4%

|

Dịch vụ khác

|

703,989

|

32%

|

19%

|

Nguồn: Ngân hàng Nhà nước

Bác Việt viết: "Nhưng hầu hết tín dụng (67%) là chui vào khu vực thương mại và dịch vụ, gấp gần gấp hai lần so với mức đóng góp của chúng vào nền kinh tế.". Số 67% có lẽ do cộng số 35% dòng "Thương mại, vận tải, viễn thông" và 32% dòng "Dịch vụ khác". Tuy nhiên xem xét kỹ bảng này tôi cho rằng dòng cuối cùng bị sai, có thể nó chỉ là một sub-item trong mục "Thương mại, vận tải, viễn thông" chứ không phải một item trong tổng số 100% dư nợ. Nếu cộng 12% của "Nông nghiệp, lâm nghiệp, thủy sản", 53% "Công nghiệp, xây dựng", và 35% "Thương mại, vận tải, viễn thông" thì tổng đã là 100%. Nhưng nếu cộng tỷ lệ đóng góp vào GDP của 3 dòng này (21+42+19=82%) cần phải thêm cả 19% dòng cuối cùng thì mới đủ 100% (chính xác là 101% nhưng có lẽ do rounding error). Tóm lại cái bảng này (chắc bác Việt copy y nguyên của NHNN) có vấn đề.

Nhưng dù lỗi số liệu không phải của bác Việt, kết luận cho rằng tín dụng đổ vào các ngành dịch vụ không nhằm mục đích phục vụ sản xuất có lẽ quá vội vàng. Không kể vận tải và viễn thông là những dịch vụ trực tiếp tạo ra value added cho nền kinh tế, các hoạt động thương mại (retail, import-export) cũng rất quan trọng. Những ngành dịch vụ thường có cơ cấu nợ cao vì đặc thù hoạt động chứ không hẳn họ sử dụng vốn không tốt hay được ngân hàng ưu ái. Ví dụ retailers thường phải vay working capital rất lớn để mua inventories (nếu là trả chậm thì suppliers cung cấp credit trực tiếp không thông qua ngân hàng). Hay các importer thường phải mở LC để nhập hàng về bán, tỷ lệ debt/value added của ngành này rất cao nhưng đó là điều bình thường. Ngành tài chính (ngân hàng, công ty tài chính, chứng khoán) cũng vậy, họ có leverage cao vì đặc thù kinh doanh, tất nhiên bác Việt có thể đúng khi "kết tội" ngành này trong những năm qua gây ra bất ổn kinh tế.

Tóm lại trong ba kết luận của bác Việt, tôi đồng ý với kết luận (a) là kinh tế VN đã bị bong bóng (một phần) vì tín dụng ngân hàng tăng quá nhanh và quá cao. Nhưng tín dụng tăng nhiều như vậy không hẳn vì NHNN bơm tiền quá lố mà có nhiều lý do. Một trong những lý do quan trọng là cuộc chạy đua tăng vốn điều lệ dẫn đến phải tăng assets để đảm bảo profit (ROE). Vấn đề sở hữu chéo của các ngân hàng thực ra cũng là để đảm bảo mức vốn điều lệ tối thiểu và để có thể tăng credit dễ dàng. Ở đây phải kể đến việc giám sát của NHNN không được tốt, dần đến các NHTM tăng trưởng tín dụng một cách vô tội vạ (hậu quả là nợ xấu tăng cao). Chính sách kích cầu sau khủng hoảng 2008 cũng là một lý do quan trọng, dù có thể đúng khi đưa ra nhưng chính phủ và NHNN đã quá chậm khi phải đổi lái từ expanding sang tightening cuối 2009.

Điểm tôi không tán thành nhất của kết luận này (và phần phân tích của bác Việt) là những khó khăn hiện nay của các doanh nghiệp (có thể dẫn đến phá sản) là vì lãi suất quá cao do NHNN buộc phải nâng lên để chống lạm phát. Nếu các bạn đọc blog này đã lâu có thể thấy tôi luôn phản đối lập luận này, doanh nghiệp gặp khó khăn không phải vì lãi suất cao mà vì họ không bán được hàng, tồn kho cao nên phải cắt giảm sản xuất. Tôi không đi sâu thêm về lý do tại sao demand lại giảm và giải pháp thế nào, ở đây tôi chỉ muốn nhấn mạnh vào lý do này chứ không phải chi phí lãi suất cao như bác Việt và một số chuyên gia khác đã và đang cảnh báo. Quan trọng hơn cứ cho là lãi suất cao đang giết chết nhiều doanh nghiệp, mô hình kinh doanh với leverage rất cao là điều không tốt và cần phải thay đổi. Đấy là một dạng structural reform cần thiết, như đã nói bên trên tôi prefer phương án "creative destruction".

Trong kết luận (b), không kể con số 67% không chính xác, tôi không nghĩ hệ thống ngân hàng VN không phục vụ mục đích sản xuất như bác Việt kết luận. Xét cho cùng ngân hàng hay các công ty chứng khoán, tài chính khác đều hoạt động vì lợi nhuận như bất kỳ doanh nghiệp nào khác. Đối với những ngân hàng "đàng hoàng" họ cho vay vào những lĩnh vực có lợi nhuận tốt và rủi ro thấp, nếu nhận định của họ sai hoặc tín hiệu thị trường không chính xác thì cũng chẳng phải lỗi của họ "không chịu cho vay sản xuất". Tất nhiên có không ít những ngân hàng "không đàng hoàng", họ tuồn vốn cho các doanh nghiệp sân sau, doanh nghiệp anh em cùng tập đoàn, họ sử dụng thủ thuật kế toán và gian lận để boost capital, profit, hay che giấu nợ xấu... Với những trường hợp này lỗi chính là những ông chủ của các ngân hàng đó nhưng không thể không kể đến việc giám sát lỏng lẻo của NHNN, sự yếu kém của hệ thống tài chính (auditing, governance, security analysis) và nhiều khả năng có sự giúp đỡ từ giới quyền lực. Báo chí và cả các đại biểu QH gần đây nói rất nhiều về "nhóm quyền lợi" chắc dịch từ "interest group", nhưng đúng ra phải gọi là "mafia".

Kết luận thứ ba (c) của bác Việt tôi hoàn toàn ủng hộ. Dù chống hay vì sự tồn vong của chế độ, công khai và minh bạch số liệu tài chính quốc gia là điều cần thiết. Nhìn thẳng vào những khó khăn yếu kém để sửa chữa bao giờ cũng là giải pháp tối ưu. Kiểu suy nghĩ "du kích" cố gắng giấu giếm số liệu kinh tế vì những lo sợ không đâu chỉ càng dễ đẩy nền kinh tế đi lạc hướng.

Saturday, November 24, 2012

Stand up to the bully

Business Insider đưa tin về quyển hộ chiếu của TQ có in hình lưỡi bò. Quyển hộ chiếu này không chỉ làm VN và Philippines phẫn nộ mà cả Đài loan và Ấn độ cũng lên tiếng phản đối vì TQ in cả hình Đài loan và một phần lãnh thổ đang tranh chấp với Ấn độ. Một chi tiết rất quan trọng là dù TQ không hề che dấu dã tâm bành trướng và sẵn sàng sử dụng những chiêu bẩn thế này dù là nước lớn, TQ không dám đưa quần đảo Senkaku đang tranh chấp với Nhật vào quyển hộ chiếu này. Đúng là mềm nắn rắn buông. Đến bao giờ VN mới rắn với TQ như cha ông đã làm bao thế kỷ qua?

Một thông điệp mạnh mẽ là không cấp visa cho công dân TQ mang hộ chiếu này vào VN và công bố chính sách này với LHQ và báo chí quốc tế.

Tuesday, November 20, 2012

20/11

Các nhà kinh tế thường bị phê phán là nhìn đâu cũng chỉ thấy money, efficiency, inequality chứ không để ý đến những thứ như love, value, happiness mà đa số nhân loại quan tâm. Cá nhân tôi, xét trên khía cạnh nhìn khác với số đông, có lẽ cũng rất "political incorrect" với những ngày lễ lạt của VN như ngày 20/11. Suốt 10 năm đi học (thời tôi còn hệ 10 năm), không năm nào tôi không cảm thấy "khổ" khi phải chen chúc mua hoa/quà tặng thầy cô và nhất là phải nói những lời chúc rất sáo rỗng. Không phải tôi không kính trọng và biết ơn thầy cô của mình, nhưng với tôi một bó hoa rất "công nghiệp" và một lời chúc rất "công thức" không phải là công cụ để truyền tải lòng kinh trọng và biết ơn đó. Cách tốt nhất là sống theo đúng những giá trị mà thầy cô đã dậy: trung thực, đạo đức, biết hi sinh và đóng góp cho gia đình, cho cộng đồng, cho xã hội. Hãy sống làm sao để thầy cô của mình một ngày nào đó có thể tự hào nói cô đó/cậu đó là học trò của tôi. Không một hình thức vinh danh nào cao hơn thế.

Nếu bạn chia sẻ quan điểm bên trên của tôi, xin được đề xuất một điều vô cùng "political incorrect" nữa: hủy bỏ ngày 20/11 hàng năm. Không kể những lãng phí về thời gian, tiền bạc liên quan đến ngày này (chắc không nhỏ), lý do "tôn sư trọng đạo" của ngày 20/11 không hẳn đúng và cần thiết. Gốc gác của ngày 20/11 là ngày "Quốc tế Hiến chương các Nhà giáo" do một tổ chức công đoàn quốc tế (FISE) đưa ra năm 1957. Ngày này, giống như ngày Quốc tế Phụ nữ (8/3) và Quốc tế Lao động (1/5) được phong trào Cộng sản du nhập vào VN đầu thế kỷ 20, có mục đích bảo vệ và liên kết đấu tranh cho quyền lợi của giới giáo viên. Ngay cả Quyết định 167-HĐBT năm 1982 chính thức chuyển ngày 20/11 thành ngày Nhà giáo Việt nam cũng không hề nhắc đến "tôn sư trọng đạo".

Thực ra truyền thống "tôn sư trọng đạo" đã có từ lâu và VN không cần ngày 20/11 để học sinh tỏ lòng kinh trọng thầy cô của mình. Nhiều người bạn quốc tế sau khi nghe tôi giải thích truyền thống "Mùng Ba tết thầy" của VN đều rất ngưỡng mộ nét văn hóa này. Học trò VN hàng bao thế kỷ nay đã có một ngày vô cùng hệ trọng cho quan hệ thầy trò, một ngày thực sự đến với các thầy cô, bày tỏ lòng biết ơn và thành kính. Tôi rất mong xã hội VN quay về với truyền thống này thay cho những buổi lễ hoành tráng và tốn kém, những buổi chiều, buổi tối 20/11 phụ huynh và học sinh đứng xếp hàng vào nhà thầy cô tặng hoa, tặng quà, tặng... phong bì. Dân tộc VN trước đây không hề chuộng hình thức, sáo rỗng, không hề lãng phí, thực dụng. Bỏ ngày 20/11 (và nhiều lễ lạt ngoại lai khác) sẽ là một "bước tiến" quay về quá khứ tốt đẹp đó.

Xin lỗi các bạn học trò và các thầy cô nào cảm thấy "bị xúc phạm" vì những suy nghĩ "political incorrect" bên trên của tôi.

Monday, November 12, 2012

Xayaburi dam

Hồi đầu năm khi Lào dự định khởi công xây thủy điện Xayaburi trên sông Mekong báo chí và dư luận VN rầm rộ phản đối, thậm chí có ý kiến đề nghị thủ tướng phải can thiệp để Lào dừng dự án này. Có vẻ vì những phản đối của phía VN và Cambodia, cộng với sức ép của nhiều tổ chức bảo vệ môi trường quốc tế, Lào đã phải tuyên bố tạm ngừng dự án để nghiên cứu thêm. Thế nhưng vào đầu tháng 11 này khi Lào quyết định vẫn tiếp tục kế hoạch và đã chính thức khởi công xây thủy điện này, ngoại trừ một lời tuyên bố rất chung chung của ông Lương Thanh Nghị được TT đăng lại, báo chí VN yên ắng một cách khác thường. Trong khi đó nhiều tờ báo và hãng thông tấn quốc tế lớn đều đưa tin về sự kiện này (NYT, FT, WSJ, The Economist, BBC, Reuters, RFA).

Mặc dù tôi không có chuyên môn gì về môi trường và tác động của Xayaburi (và 10 đập thủy điện nữa Lào sẽ xây tiếp sau này trên sông Mekong) đến nguồn nước và sinh thái ở khu vực hạ lưu, bao gồm toàn bộ đồng bằng sông Cửu long của VN, tôi dự cảm sẽ VN phải gánh chịu hậu quả vô cùng lớn trong tương lai. Nếu VN mất vựa lúa và vựa cá quan trọng nhất của mình, tác động của sự kiện Xayaburi có lẽ sẽ lớn hơn nhiều vụ thủy điện sông Tranh, Đồng nai, hay Bauxite Tây nguyên. Tuần trước tôi đã có một Google+ về vụ này, link tới một bài của Business Insider. Tôi có cảm giác bất an về việc báo chí VN rất im ắng, dường như có "lệnh trên" không cho phép họ đăng bài về chủ đề này. Đến khi bạn Son Dao cung cấp link một bản tin của Fox News thì tôi chợt hiểu vấn đề.

Có lẽ đúng là phía VN đã chấp thuận cho Lào xây thủy điện Xayaburi, dẫu sao VN vẫn đang là đồng minh và láng giềng quan trọng nhất của Lào nên khó có thể tưởng tượng được Lào cứ ngang nhiên động thổ Xayaburi mà không được VN bật đèn xanh. Tuy nhiên vì sao VN bật đèn xanh thì không ai biết, ngoại trừ tuyên bố rất chung chung của ông Lương Thanh Nghị rằng Lào đã sửa đổi lại thiết kế đập để tránh ảnh hưởng đến hạ lưu. Nhưng tại sao VN lại âm thầm nhượng bộ nhanh chóng và dễ dàng đến vậy? Tại sao báo chí không được đăng, quốc hội (đang họp) không ai hỏi, chính phủ không có thông tin gì chính thức? Có khả năng không chủ dự án trị giá 3.5 tỷ USD này đã bôi trơn được mắt xích quan trọng nào đó hay những nhà thầu Thailand và TQ đứng đằng sau đã có lobby gây sức ép lên VN (và Cambodia) qua con đường chính phủ? Tôi không có câu trả lời, chỉ xin trích dẫn lại một đoạn trong bài của The Economist:

"The Lao energy ministry has turned for justification to the work of international energy firms that include Colenco, a Swiss consultancy, Poyry, a Finno-Swiss power company, and Team Consultants of Thailand. But Jian-hua Meng of the WWF, a conservation group, argues that the standard of work done by Colenco for the Xayaburi proposal would be “highly unlikely” to be acceptable back in Switzerland. Meanwhile the Finnish parent company of Poyry has been blacklisted for corruption by the World Bank, and NGOs have urged Finland to investigate the Swiss arm for alleged violation of OECD guidelines in dealing with the Lao government."

Thursday, November 8, 2012

Quick notes

1. Vấn đề nợ xấu lại được hâm nóng trở lại mấy ngày gần đây. Như đã nghi ngờ trong entry Bad Debt tôi cho rằng nó được dựng dậy để mask một số vấn đề (kinh tế/chính trị) nào đó. Thực sự tôi không tin nợ xấu là "cục máu đông" làm nghẽn mạch dòng vốn của nền kinh tế. Nó đúng là một vấn nạn phải giải quyết nhưng không phải crucial/urgent cho nền VN ở thời điểm này. Tín dụng ngân hàng không tăng vì ngân hàng không muốn cho những đối tượng có rủi ro cao vay còn những khách hàng có credit worthiness tốt không muốn vay vì demand cho sản phẩm của họ yếu.

Nói vậy không có nghĩa là phải "kích cầu" để tăng aggregate demand. Thực ra AD yếu vì kinh tế thế giới đang suy yếu và tỷ gía VND không giúp gì cho competitiveness của hàng VN. Quan trọng hơn nền kinh tế VN đang trong giai đoạn deleveraging sau khi đã tích tụ (private+public/SOE) debt quá nhiều trong những năm qua, national debt và bank assets cần thời gian để giảm dần. Một lý do quan trọng nữa là những xáo trộn trong hệ thống ngân hàng và political uncertainty gần đây cũng cản trở các hoạt động kinh tế. Quan điểm của tôi trong thời điểm này là VN nên tập trung xây dựng/củng cố safety net cho nhân dân và thực hiện structural reform chứ đừng quá obsess (tôn thờ?) tốc độ tăng trưởng.

2. Nhiều người, nhất là báo/blog "lề trái" khăng khăng cho rằng tỷ lệ nợ xấu của VN phải rất cao, bằng chứng là các tổ chức quốc tế như Fitch/Moody hay Barclays đánh giá nợ xấu của VN phải 11-13% hoặc cao hơn nữa. Tôi không tin bất kỳ tổ chức quốc tế nào, kể cả IMF, có thông tin về nợ xấu chính xác hơn thông tin của NHNN. Họ (các tổ chức QT) chỉ ước đoán dựa vào số liệu từ NHNN và một số assumptions khác (tôi cũng có thể ước đoán như vậy, vd tăng số của NHNN lên 30%). Những con số ước đoán như vậy không có ý nghĩa về mặt chính sách (xem thêm bên dưới), mà chỉ có ý nghĩa cho chính các tổ chức QT đó khi phải viết báo cáo cho khách hàng. Cũng xin nhắc lại trên thế giới không hề có một bộ tiêu chuẩn nợ xấu quốc tế thống nhất, những ai nói nợ xấu "tính theo tiêu chuẩn quốc tế" phải bằng xyz% chứng tỏ không có kiến thức chuyên môn mà chỉ nói bừa.

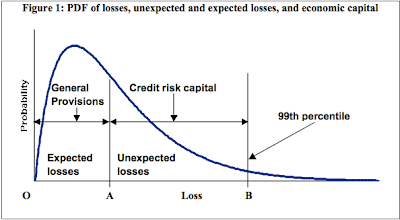

3. Tỷ lệ nợ xấu là bao nhiêu thực ra không quan trọng bằng các ngân hàng có đủ buffer đối mặt với số nợ xấu của họ hay không. Buffer ở đây là trích lập dự phòng và owner's equity, tôi ủng hộ chính sách không cho các ngân hàng chia cổ tức (hoặc buy back) nếu buffer này chưa đủ hoặc quá ít. Stress test là phương pháp được nhiều central bank sử dụng để đánh giá buffer của các ngân hàng. Nếu các ngân hàng phải write off nợ xấu trong khi không đủ buffer họ sẽ phải phá sản hoặc phải có ai đó bơm thêm vốn, có thể là private investors (nội/ngoại) hoặc chính phủ/NHNN/SCIC.

Những ý kiến cho rằng phải thiết lập thị trường mua bán nợ xấu và/hoặc thành lập AMC của nhà nước thực ra không sai nhưng sẽ mất nhiều thời gian. Trong khi đó capital injection (có thể giảm bớt đầu tư công để lấy nguồn vốn và/hoặc chính phủ/NHNN phát hành bond/notes để huy động vốn) có tác dụng nhanh và trực tiếp hơn. Tôi prefer phương án để một vài ngân hàng phá sản, hãy nhìn gương Thailand và Indonesia đã chấp nhận đau hồi 97-99 để giờ đây trở thành những nền kinh tế rất vững vàng.

4. Vấn đề huy động vàng cũng lại được dựng dậy, không biết đến bao giờ ý tưởng này mới chết. Xin nhắc lại ngay cả nếu NHNN "huy động" được toàn bộ số vàng người dân đang cất giữ nhưng không cho xuất ra thị trường thế giới, sẽ chẳng có một nguồn lực nào thêm cho nền kinh tế cả. Vàng không có công dụng thực tế (trừ một số ít làm trang sức), huy động vàng (mà không xuất khẩu) sẽ chỉ tương đương như tăng money supply, điều NHNN hoàn toàn có thể làm được mà không cần phải loay hoay với kế hoạch "huy động vàng trong dân". NHNN liệu có dám xuất toàn bộ số vàng "huy động" được lấy ngoại tệ về không?

5. Việc tuyên bố SJC là thương hiệu vàng quốc gia rồi những vụ lình xình kèm theo là điều không nên có vào lúc này. NHNN có rất nhiều thứ quan trọng hơn phải làm chứ không phải đi giải quyết những vụ nhái thương hiệu hay vàng thiếu tuổi. Một nghịch lý là trong khi NHNN tìm cách chống lại vàng hóa thì cơ quan này lại đặt ra một tiêu chuẩn cho vàng miếng, vốn dĩ chỉ có chức năng tiền tệ. Vàng nhập về VN nếu đã được đóng dấu chất lượng của các ngân hàng Anh, Thụy sĩ rồi thì cán ra làm vàng miếng SJC chỉ béo bở cho công ty này, chưa kể sau này cần xuất ra nước ngoài có khách hàng nào tin vào thương hiệu SJC của VN không?

6. Nói ACB (hay bất kỳ ngân hàng) nào lỗ hàng nghìn tỷ đồng vì bán vàng của dân gửi lúc giá thấp rồi phải mua vào lúc giá cao để trả cho dân thực ra không phản ánh đầy đủ rủi ro giá vàng mà ngân hàng này đối mặt. Ngân hàng khi bán vàng trong nước họ phải hedge bằng cách mua gold derivatives bên ngoài. ACB có thể đã không hedge, underhedge, hoặc hedge không đúng cách (bị basis risk), nên không bù trừ được rủi ro giá biến động. Bởi vậy phải xem hedging policy của ACB như thế nào, lợi nhuận từ hedging ở nước ngoài (nếu có) đang nằm ở đâu, chí ít auditor của ACB phải biết vấn đề này.

Sunday, October 28, 2012

Charity

Tối thứ Tư vừa rồi Donald Trump thách thức TT Obama công bố bảng điểm đại học và hồ sơ xin hộ chiếu của ông cho công chúng biết. Trump tuyên bố nếu Obama thực hiện yêu cầu này trước ngày 31/10 ông ta sẽ chi $5m cho bất kỳ tổ chức từ thiện nào mà Obama chỉ định. Tất nhiên đây chỉ là một political stunt của ông tỷ phú ngông cuồng này, người đã từng thách thức Obama công bố giấy khai sinh và liên tục công kích Obama trong giai đoạn tranh cử vừa qua. Tôi không quan tâm đến những tính toán chính trị của Donald Trump, nhưng chợt nhận thấy cách cách sử dụng hoạt động từ thiện cho mục đích chính trị như vậy không hề mới.

Trước đó mấy ngày, John Paulson, một tỷ phú đình đám khác - người đã trở nên nổi tiếng khi đánh cuộc thành công (với sự giúp đỡ của Goldman Sachs) vào sự sụp đổ của subprime mortgage năm 2008, tuyên bố donate $100m cho endowment fund của Central Park ở Manhattan, NYC. Felix Salmon, một blogger và nhà báo nổi tiếng của Reuters, nghi ngờ động cơ của Paulson khi donate số tiền này. Salmon cho rằng đó là cách Paulson mua uy tín và quan hệ với giới thượng lưu của NYC, trong đó tất nhiên có cả thị trưởng đương nhiệm Michael Bloomberg, một tỷ phú có số má trong làng finance quốc tế. Chưa kể Salmon mỉa mai rằng đó là số tiền Paulson bỏ ra để sửa sang lại cái backyard của mình (nhà của Paulson ngay cạnh Central Park).

Vấn đề "chính trị hoá" các hoạt động từ thiện như vậy cũng chẳng xa lạ gì ở VN. Có lẽ không ít doanh nhân đóng tiền cho các quĩ từ thiện "quốc doanh" chủ yếu để lấy quan hệ và uy tín. Trong nhiều trường hợp đó là một dạng hợp đồng trao đổi quyền lợi hoặc quảng cáo ngầm cho doanh nghiệp, trong một số trường hợp khác là một loại thuế bất thành văn. Những phong trào quyên góp ủng hộ xyz... bên cạnh ý nghĩa nhân văn, nhân đạo, yêu nước đích thực, rất có thể còn phục vụ cho những mục đích chính trị, mục đích tuyên truyền, thi đua của Đảng và nhà nước hay các "cánh tay nối dài" của nhà nước. Có dạo nhà nước còn định độc quyền tất cả các hoạt động từ thiện và nhân đạo, cấm các tổ chức từ thiện tư nhân không được "cạnh tranh" với mình.

Trong khi Donald Trump và John Paulson sử dụng charity cho mục đích cá nhân, ai cũng phải ngả mũ trước vợ chồng Bill Gates và Warren Buffett, những người luôn đứng đầu trong danh sách đóng góp từ thiện hàng năm của BusinessWeek. Nhưng có lẽ ít người (VN) biết đến một tỷ phú Mỹ khác, thường chỉ đứng sau nhà Gates và Buffett trong danh sách BusinessWeek nói trên. Đó là George Kaiser, người tự gọi mình là một "robber baron", có lẽ để luôn nhắc nhở bản thân phải đóng góp ngược lại cho xã hội bù lại "tội lỗi" là đã quá giàu. Cũng như Gates và Buffett, Kaiser donate tiền cho những dự án có tác động lớn vào xã hội. Một trong những dự án đó là phổ cập preschool (tương đương mẫu giáo của VN) miễn phí cho toàn bộ trẻ em của bang Oklahoma.

Hoạt động từ thiện này của Kaiser đã được nhắc đến trong một podcast gần đây của NPR và môt bài báo trên NYT từ năm 2007. Nhóm phóng viên NPR đã vài lần viết về tác động của preschool vào sự thành đạt sau này của một đứa trẻ, và cũng như bài báo của NYT, họ trích dẫn James Heckman, giáo sư kinh tế Chicago và Nobel kinh tế năm 2000, cho rằng đầu tư vào hệ thống preschool có lợi nhuận gần như cao nhất trong các thể loại đầu tư của nhà nước. Một đứa trẻ được đi học preschool sẽ có IQ cao hơn, thu nhập cao hơn, ít khả năng phạm tội hơn... nói chung sẽ là một người tốt hơn khi trưởng thành.

Quay lại VN nhìn thấy hệ thống nhà trẻ, mẫu giáo đã được "xã hội hoá" gần như toàn bộ mà nản. Lâu lâu lại đọc thấy những mẩu tin về một em bé bị tử vong ở một nhà trẻ/mẫu giáo tư nhân. Rồi trẻ em đi học bị bạo hành, bớt xén suất ăn, bỏ đói. Ngân sách nhà nước được tập trung đầu tư vào những dự án không bị lỗ là may, trong khi đầu tư vào giáo dục, nhất là mẫu giáo và cấp một, chưa bao giờ được quan tâm đúng mức. Những đồng tiền charity của doanh nghiệp có bao giờ chảy vào lĩnh vực này không hay chỉ ở những nơi có mặt các quan chức cỡ bự tham dự. Đành rằng có thêm một đồng cho các em học sinh nghèo, cho các bản làng miền núi hay cho dân quân Trường sa đều là quí, nhưng vẫn mong các mạnh thường quân VN có được tấm lòng và suy nghĩ như George Kaiser. Cũng mong những người có trách nhiệm và lương tâm trong chính phủ, trong Bộ GD mở các bài nghiên cứu (link NPR và NYT bên trên) về tác động của preschool ra đọc và có hành động cụ thể.

Update 29/10: Chi tiết về tỷ suất lợi nhuận đầu tư cho preschool tôi nghe từ podcast của NPR không chính xác. Tôi đã update lại thông tin trực tiếp từ research paper của James Heckman (link trên web NPR).

Hai podcasts trước đây của NPR cũng về đề tài này: 10/6/2011 và 13/6/2011 (có link đến một research trên Science). Một bài khác của Business Insider về research của James Heckman.

Thursday, October 25, 2012

Mathgen

Nếu bạn muốn viết một research paper có độ khó cạnh tranh với bổ đề cơ bản của bác Ngô Bảo Châu thì có thể sử dụng dịch vụ này. Dưới đây là một paper của tôi, chỉ mất 10 giây để điền tên và generate, trong đó có đầy đủ definitions, theorem, lemma, proof.... Btw, chứng minh cho lemma 6.3 ở trang 7 là favorite của tôi. Chưa kể tôi còn có một bài viết chung với F. Einstein (reference số [7]) được xuất bản trong tạp chí Journal of Representation Theory năm 2003. Nếu thích bạn có thể publish những paper loại này trên một số tạp chí quốc tế nữa (với một chi phí tương đối), đảm bảo lý lịch khoa học của bạn sẽ đẹp như tranh và nhiều TS, GS, VS sẽ lác mắt. Không chừng vài năm nữa số lượng tiến sĩ toán của VN tăng đột biến.

PS: Hi vọng các bạn còn nhớ log(1) bằng mấy để thấy cái proof cho lemma 6.3 của tôi genius như thế nào :-)

PSS: Trên website đó còn có link đến SCIGen cho những ai thích có paper trong lĩnh vực computer science thay vì toán.

Mathgen Paper

Monday, October 22, 2012

Portfolio insurance

"The lesson that should have been learned was that the market cannot insure itself..."

The Economist, Oct 2012

Văn phòng của tôi có một thư viện nhỏ, không là gì so với thư viện của các trường đại học nhưng cũng đủ lớn để thỉnh thoảng tôi có thể random pick được một quyển sách thú vị. Cách đây khá lâu một lần tình cờ tôi tìm được một quyển sách có tựa đề là "Portfolio Insurance" của Donald Luskin xuất bản từ năm 1988. Thực ra đây là một tập hợp các bài viết của nhiều tác giả về chủ đề này, Luskin chỉ là editor. Nhìn danh sách các contributor rất choáng: Fischer Black, Myron Scholes, John Cox, Oldrich Vasisek, Stephen Ross, Mark Kritzman...

Đọc quyển sách này tôi mới biết ý tưởng portfolio insurance (PI) được 2 giáo sư Hayne Leland và Mark Rubinstein (của Berkeley) nghĩ ra năm 1976 và sau đó được áp dụng rất rộng rãi trên thị trường tài chính Mỹ trong thập kỷ 1980. Về cơ bản PI là một hình thức dynamic trading để giả lập put option cho một portfolio nào đó. Ý tưởng của Leland/Rubinstein là tạo ra một synthetic put, nghĩa là một combination của stock và bond/cash có payoff giống như một put option. Tỷ lệ giữa stock và bond/cash cũng như qui trình trading như thế nào được tính toán dựa vào Black-Scholes formula. Trên thực tế hầu hết các dịch vụ PI đều sử dụng stock index futures thay cho physical stocks vì dễ trade và có transaction cost thấp. Chính Leland và Rubinstein sau này đã kết hợp với một chuyên gia tài chính (John O'Brien) mở ra một công ty chuyên cung cấp dịch vụ PI cho các institutional investors sử dụng stock futures.

Đọc những lời có cánh của nhiều tên tuổi lớn trong làng finance quốc tế về PI trong quyển sách đó tôi không thể cưỡng lại ý muốn chạy thử một trading protocol cho portfolio của mình xem kết quả thế nào. Quả không hổ danh, chỉ với một trading rule khá đơn giản theo tinh thần PI tôi đã cải thiện được Sharpe ratio lên đáng kể và đặc biệt là đảm bảo được minimum floor cho portfolio, nghĩa là trong bất kỳ trường hợp nào giá trị của portfolio cũng không giảm xuống dưới một ngưỡng tối thiểu. Phấn khích với kết quả đạt được tôi đề nghị với sếp của mình được triển khai ý tưởng này vào các live portfolio. Nhưng ngay khi tôi đề cập đến thuật ngữ "portfolio insurance" sếp của tôi cười và chỉ cho tôi đọc một paper của Mark Carlson về Black Monday 1987. Sau đó ông cho tôi biết sau vụ 1987 crash, thuật ngữ "portfolio insurance" đã trở thành một taboo trong giới finance, không một manager nào còn dám nhắc đến nữa.

Tuần trước giới finance quốc tế kỷ niệm 25 năm ngày Black Monday, 19/10/1987, khi chỉ số Dow Jones rớt 23%, kỷ lục trong lịch sử. Như bài báo của The Economist tôi có link bên trên, hầu như tất cả giới finance đều đồng ý với kết luận của Brady Report, một bản báo cáo đặc biệt về vụ crash 1987 của US Treasury, PI chính là tội đồ của vụ sụp đổ này. Nguyên lý cơ bản của một dịch vụ PI là bán stock futures khi giá cổ phiếu sụt giảm để giảm bớt risky exposure. Khi một lượng PI đủ lớn đồng loạt ra lệnh bán, giá stock futures sẽ giảm mạnh tạo ra áp lực giảm physical stock index và hình thành các vòng xoáy bán stock futures tiếp theo càng ngày càng lớn. Nguyên lý positive feedback loop này là lý do của market crash năm 1987 và cả lần flash crash năm 2011 khi các HFT algorithms bị cuốn vào một vòng xoáy bán chỉ vì một lệnh đặt sai trên NYSE.

Nhưng bài học quan trọng hơn của sự thất bại của PI không phải là cần thiết kế hệ thống hoặc trading protocol không bị rơi vào một positive feedback loop mà chính là câu trích dẫn của The Economist bên trên. PI với ý định "bảo hiểm" cho toàn bộ thị trường là một ý tưởng sai lầm căn bản dù nó có thể đúng cho một vài investor nhỏ riêng lẻ. Cuộc khủng hoảng tài chính 2007-2009 vừa rồi cũng có gốc gác tương tự. Thị trường tài chính tưởng như đã "bảo hiểm" được rủi ro sub-prime mortgage và các thể loại bad debts khác bằng securitization, CDO, CDS... nhưng trên thực tế systemic risk là thứ không thể bảo hiểm được (ý tưởng cổ điển của CAPM). Do vậy thay vì tìm cách phân tán rủi ro, tốt nhất là phải tìm cách giảm thiểu rủi ro từ gốc. Đó chính là nguyên tắc mà Dodd-Frank hay Basel III đang tìm cách áp dụng vào thị trường tài chính.

Nhưng bạn cần lưu ý rủi ro tài chính (eg. banking risk) chỉ là một nguồn (khá nhỏ), còn rất nhiều thể loại rủi ro khác quan trọng hơn như political, geopolitical, hay environment risks. Do vậy một câu hỏi quan trọng cần trả lời là nếu rủi ro xảy ra và mình không thể tránh/bảo hiểm/phân tán được thì phải đối mặt với nó như thế nào? Câu trả lời tất nhiên phụ thuộc vào từng cá nhân, từng portfolio/company, từng nền kinh tế. Dẫu có khó chúng ta cũng nên nghĩ về nó trước khi quá muộn.

Monday, October 15, 2012

Invisible hand

Nick Rowe có một bài viết rất thú vị về debt, trong đó có một ví dụ mà tôi sẽ copy lại dưới đây (có cải biên) nhưng để nói về một vấn đề khác.

Giả sử có một quốc gia gồm 10 hòn đảo rải rác đều nhau trên một đường thẳng, tạm đặt tên là i1, i2, ..., i10. Trừ đảo i10, chín hòn đảo đầu có thể nuôi bò lấy sữa. Các đảo từ i2 đến i9 có thể sản xuất được 100 lít sữa/ngày, vừa đủ cho nhu cầu tiêu dùng. Đảo i1 có thể sản xuất được 200 lít/ngày và có nhu cầu tiêu thụ 100 lít/ngày. Đảo i10 tuy không sản xuất được sữa nhưng cũng có nhu cầu 100 lít/ngày, như vậy nếu có thể vận chuyển 100 lít sữa thặng dư từ i1 đến i10 thì nền kinh tế này sẽ đạt tối ưu (về sản xuất và phân phối sữa). Tuy nhiên giả sử với công nghệ hiện tại của quốc gia đó sữa chỉ có thể vận chuyển giữa 2 đảo lân cận mà không bị hỏng. Vì khoảng cách từ i1 đến i10 quá xa nên không thể vận chuyển 100 lít sữa thặng dư từ i1 đến i10 được. Câu hỏi đặt ra là làm thế nào để chuyển được sữa từ i1 đến i10 hay làm thế nào để tối ưu hoá nền kinh tế này?

Giải pháp của Nick Rowe (chắc nhiều bạn đã nghĩ ra) là chuyển 100 lít sữa thặng dư từ i1 sang i2 cho dân ở i2 tiêu thụ rồi chuyển 100 lít sữa do i2 sản xuất sang i3. Cứ tiếp tục như vậy cho đến i9 và đảo này sẽ chuyển 100 lít sữa của mình sản xuất cho i10. Hiệu quả hơn, vào lúc 7AM các đảo i1 đến i9 sẽ cùng lúc chuyển 100 lít sữa của mình cho đảo kế tiếp mà không đợi khi nhận được sữa rồi mới chuyển. Tất nhiên để làm được điều này cần phải có coordination, có thể là chiếu chỉ của một ông vua, đạo luật của một tổng thống, hay nghị quyết của một tổng bí thư yêu cầu các đảo phải chuyển sữa của mình đúng giờ. Biện pháp central planning này khả thi nhưng không phải là duy nhất và cũng không phải hiệu quả nhất.

Ngược lại với biện pháp top-down bên trên, một phương pháp bottom-up đơn giản hơn là mở cửa thị trường sữa giữa các đảo và cho phép các doanh nhân/con buôn tự do mua bán sữa. Khi i10 không có sữa nhưng vẫn có nhu cầu, người dân ở đây sẽ chấp nhận trả giá cao hơn rất nhiều giá ở i9 và các hòn đảo khác. Ngược lại những nhà sản xuất sữa ở i1 sẽ chấp nhận bán rẻ hơn vì cung lớn hơn cầu. Khi thị trường sữa được mở, chẳng chóng thì chầy sẽ có nhà buôn phát hiện ra chênh lệch giá giữa i9 và i10 và sẽ tìm cách arbitrage chênh lệch giá này bằng cách mua sữa ở i9 đem sang i10 bán. Điều này sẽ làm giá sữa ở i10 giảm dần trong khi giá ở i9 tăng dần. Đến khi giá sữa ở i9 tăng đến một mức nào đó cao hơn giá ở i8 quá trình arbitrage sẽ xảy ra tương tự giữa 2 hòn đảo này. Cứ như vậy lần lượt tất cả các hòn đảo sẽ tham gia vào quá trình arbitrage và sẽ làm giá sữa cân bằng trên tất cả 10 hòn đảo (giả sử chi phí vận chuyển không đáng kể).

Như vậy thay vì cần phải có coordination từ chính quyền trung ương, trong trường hợp thứ hai nói trên invisible hand của Adam Smith đã làm thay nhiệm vụ này. Không cần phải có thông tin đầy đủ và chính xác về nhu cầu và năng lực sản xuất sữa trên từng hòn đảo, mà trên thực tế sẽ phức tạp hơn nhiều, invisible hand chỉ cần một thông tin duy nhất là giá sữa trên các hòn đảo đó. Đây chính là ý tưởng của Friedrich Hayek cho rằng market price là signal duy nhất cần thiết cho một nền kinh tế (thị trường) vận hành hiệu quả, theo nghĩa phân bổ resource và distribution sản phẩm. Những nỗ lực kiểm soát giá của nhà nước sẽ chỉ làm méo mó tín hiệu quan trọng này, dẫn đến làm giảm hiệu quả của nền kinh tế. Hơn nữa nếu nền kinh tế không chỉ có sữa mà còn có hàng triệu sản phẩm khác, central coordination sẽ gần như không khả thi. Câu giải mã "XHCN = Xếp Hàng Cả Ngày" không phải không có cơ sở khoa học :-)

Monday, October 8, 2012

Gold mobilization II

Tôi vừa viết một bài viết ngắn cho TBKTSG nêu quan điểm của tôi về vấn đề huy động vàng trong dân mà tôi đã viết trong entry Gold mobilization cách đây hơn 1 năm. Xem lại phần comment trong entry đó thấy mình hứa sẽ trả lời một số comment của các bạn nhưng rồi quên mất nên tôi sẽ trả lời/giải thích thêm dưới đây. Bạn nào quan tâm có thể đọc lại entry trước và những comment phản biện của mọi người trước khi đọc entry này.

Trước hết có ý kiến cho rằng vàng không phải là công cụ thanh toán và khi nó được giao dịch trong các tiệm vàng thì nó chỉ là một loại hàng hóa thuần túy như những hàng hóa khác nên không làm tăng cung tiền. Commenter này lấy ví dụ nếu dân Mỹ bán xe hơi để đầu tư thì chẳng ảnh hưởng gì đến giá trị của đồng USD cả. Bạn Nhật Nam đồng ý với tôi về điểm dân bán vàng ra thay vì giữ trong két sắt ở nhà sẽ làm tăng cung tiền nhưng không đồng ý với lập luận tương tự nếu họ bán bất động sản. Một số ý kiến khác cho rằng nếu người dân bán vàng cho ngân hàng rồi gửi tiền đồng vào ngân hàng lấy lãi thì cũng không làm tăng cung tiền.

Không kể việc vàng vẫn trực tiếp đóng vai trò phương tiện thanh toán cho các giao dịch giá trị lớn ở VN, việc người dân bán thêm 100 tấn vàng (thay vì giữ trong két sắt) sẽ làm tăng cung tiền theo cơ chế sau. Vì giá vàng do thị trường quốc tế quyết định, nếu giá vàng ở VN giảm xuống do excess supply (có thêm 100 tấn vàng trên thị trường không ai muốn giữ) sẽ có người arbitrage (xuất khẩu) chênh lệch giá nội địa và giá quốc tế (qua con đường chính thức, tiểu ngạch, buôn lậu...). Do đó một lượng USD sẽ chảy vào, hoặc trực tiếp trở thành công cụ thanh toán hoặc sẽ được NHNN mua vào để giữ ổn định tỷ giá, điều này tương đương tăng cung tiền. Điểm mấu chốt ở đây là vàng từ chỗ nằng chết trong két sắt (wealth) được biến thành liquidity trong hệ thống tài chính (USD hay VND).

Trong entry trước (bạn đã đọc lại chưa?) nền kinh tê tôi giả định là một nền kinh tế đóng, nghĩa là không có chuyện arbitrage như trên. Tuy nhiên để giữ cho mô hình hợp lý tôi cũng giả định luôn vàng phải là phương tiện thanh toán. Chỉ có như vậy mới có khả năng người dân cùng lúc giảm lượng vàng cất trong két sắt từ 800 xuống 700 tấn (nếu không những người bán ra thêm 100 tấn phải tìm được người muốn mua và cất giữ 100 tấn vàng đó). Thực ra nếu không có giả định vàng trực tiếp là phương tiện thanh toán thì cung tiền vẫn tăng nếu vàng được chuyển thành một loại hàng hóa khác (vd trang sức) và central bank có chính sách ổn định mặt bằng giá. Đơn giản vì khi 100 tấn vàng được chuyển thành một loại hàng hóa khác, real GDP sẽ tăng thêm do đó tổng phương tiện thanh toán phải tăng để phục vụ cho nhu cầu giao dịch tăng.

Điều này cũng đúng với các loại tài sản khác được sử dụng dưới hình thức store of value, vd một mảnh đất để trống hay một chiếc xe hơi cất trong garage. Khi những tài sản "chết" này được đưa vào lưu thông/sản xuất (wealth biến thành liquidity) thì real GDP sẽ tăng lên và tổng phương tiện thanh toán phải tăng tương đương (sẽ nói thêm bên dưới). Trong entry trước tôi đã nhấn mạnh người dân bán thêm 100 tấn vàng vì họ lạc quan hơn vào tương lai nên quyết định bán vàng (hay nhà đất, xe hơi, hoặc bất kỳ tài sản nào khác đang nằm chết) để lấy tiền mặt đi đầu tư, mở rộng sản xuất hay gia tăng tiêu dùng. Chính cái expectation này là lý do làm tăng cung tiền, giả định vàng là phương tiện thanh toán chỉ để lập luận đơn giản, có thể thay thế bằng giả định tồn tại central bank với chính sách ổn định mặt bằng giá.

Một central bank như vậy sẽ tăng cung tiền (tăng phương tiện thanh toán) khi họ thấy expectation về đầu tư, tiêu dùng của người dân gia tăng. Tuy nhiên nếu central bank đánh giá người dân quá lạc quan và real GDP sẽ không thể tăng kịp nhu cầu đầu tư/tiêu dùng thì họ có thể phải giảm phương tiện thanh toán để làm nguội bớt nền kinh tế nhằm tránh lạm phát. Điều này liên quan đến điểm thứ hai tôi đề cập đến trong entry trước là capacity của nền kinh tế. Một số comment phản biện lại lập luận của tôi về việc những yếu kém về hạ tầng, năng lực quản lý của VN làm capacity của VN thấp. Bạn đó lập luận rằng chính những yếu kém đó nếu được giải quyết sẽ giúp VN tăng năng lực sản xuất lên rất nhiều.

Ở đây tôi muốn phân biệt capacity (hiện thời) và potential (trong tương lai) của một nền kinh tế. Về lâu dài potential sẽ quyết định tăng trưởng (capacity tăng lên) và tôi đồng ý VN có nhiều potential. Tuy nhiên trong ngắn hạn capacity mới là yếu tố quyết định tốc độ lạm phát khi expectation về đầu tư/tiêu dùng gia tăng. Tất nhiên capacity không phải là một limit cứng nhắc, một cỗ máy có thể chạy vượt công suất và một nền kinh tế cũng vậy. Nhưng cũng giống như một cỗ máy, nền kinh tế sẽ bị nóng lên khi phải chạy quá tải làm gia tăng rủi ro bị crash. Vai trò của một central bank đúng nghĩa là điều phối cái van cung tiền để cỗ máy kinh tế không bị quá nóng. Do đó central bank thường quan tâm đến capacity chứ không phải potential. [Lưu ý: thuật ngữ potential GDP thường được dùng với ý nghĩa capacity.]

Một điều có thể rút ra từ những thảo luận trên đây là trong một nền kinh tế thị trường (không bị quản lý bởi các mệnh lệnh hành chính) cung tiền được quyết định bởi central bank để accommodate expectation của người dân/doanh nghiệp về tương lai và capacity hiện thời của nền kinh tế. Trong trường hơp VN, tôi cho rằng capacity hiện thời rất hạn chế nên nếu người dân tin vào chính sách huy động vàng của nhà nước bán hết số vàng hiện tại thì hệ quả sẽ là lạm phát, NHNN sẽ không thể sterilize (phát hành trái phiếu rút VND về như một bạn comment) mà phải accommodate số vàng được bán ra vì đó là mục tiêu của chính phủ (tăng đầu tư/tiêu dùng, i.e. tăng AD). Trong bài viết cho TBKTSG tôi cho rằng NHNN có thể còn một lý do nữa là muốn chống lại hiện tượng "vàng hóa" (dollarization bằng vàng) nền kinh tế. Tuy nhiên tôi không nghĩ người dân VN sẽ từ bỏ vàng chừng nào lạm phát còn cao.

Theo tôi thay vì cứ loay hoay thử/sửa hết chính sách này đến chính sách khác trong cái capacity hạn hẹp hiện tại, tốt nhất hãy cởi trói nền kinh tế để tiến đến potential rất lớn của nó. Tôi chưa thấy quốc gia nào (kể cả những nước người dân rất chuộng vàng như Ấn độ, TQ, Cambodia) cứ phải loay hoay với việc quản lý, huy động vàng như VN cả. Bây giờ là thời đại modern banking rồi, không còn là gold standard như cả thế kỷ trước nữa. Một điều tôi cũng rất ngạc nhiên là không hề thấy các tổ chức quốc tế như IMF, WB, ADB khuyên can gì NHNN và chính phủ VN về vấn đề huy động vàng. Chẳng lẽ họ cũng đồng tình với ý định này?

Tuesday, September 18, 2012

Michael Woodford

Tối thứ Năm tuần trước (13/9 giờ Úc), chỉ mấy tiếng trước khi Fed công bố press release cuộc họp 12-13/9, tôi đặt lệnh trades với mục đích betting vào khả năng market sẽ thất vọng vì QE3 sẽ không được như mọi người mong đợi (don't ask details please). Tôi có 2 lý do để đánh cuộc vào khả năng này. Thứ nhất về mặt chính trị phe Cộng hòa đã rất lớn tiếng cảnh báo Bernanke không được vung tiền ra kích thích nền kinh tế trước cuộc bầu cử vì sẽ có lợi cho Obama, điển hình là vụ Rick Perry kết tội Bernanke "phản quốc". Fed luôn mong muốn là một tổ chức độc lập với chính phủ và cả QH Mỹ sẽ không muốn chính sách của mình có hơi hướng "partisan", càng làm những chính khách diều hâu như Ron Paul hay Paul Ryan có lý do tìm cách can thiệp và hạn chế bớt quyền lực của Fed. Ngay cả nếu Mitt Romney thất bại trong cuộc bầu cử sắp tới, Hạ viện và có khả năng cả Thượng viện sẽ nằm trong tầm kiểm soát của phe Cộng hòa.

Thứ hai về mặt kinh tế bản thân Bernanke đã không lộ ra một tín hiệu nào rõ ràng trong bài phát biểu ở Jackson Hole cuối tháng 8, không như lần QE2 năm 2010. Trong 2 tuần từ Jackson Hole đến 13/9 xác suất Fed sẽ đưa ra QE3 tương đương như QE2 chỉ khoảng 60% theo survey của Reuters. Hơn nữa tình hình kinh tế Mỹ dù chưa sáng sủa cũng không phải quá tệ. Cả PMI lẫn NFP đều tương đối tốt so với thời điểm QE2 hay so với tình hình hiện tại ở châu Âu. Bond yields của Mỹ nói chung đã rất thấp nên tiếp tục kích thích tiền tệ bằng QE sẽ khó có room để chính sách này tác động vào nền kinh tế thông qua kênh lãi suất. Một điểm quan trọng nữa là equity market của Mỹ đã tăng liên tục từ tháng 6, gián tiếp loại bỏ một kênh truyền dẫn của QE mà chính Bernanke đã viện dẫn khi nói về QE1 và QE2. Nhiều chuyên gia (kể cả Robert Shiller) cho rằng housing market của Mỹ đã vượt qua đáy, do đó QE3 có thể sẽ đẩy giá nhà đất lên tạo một bong bóng mới. Tóm lại có nhiều lý do kinh tế cho thấy Bernanke sẽ lưỡng lự với QE3 hoặc nếu có QE3 sẽ tương đối nhỏ, nghĩa là sẽ có downside surprise sau press release.

Vài tiếng sau Fed công bố QE3 vượt quá expectation của tất cả mọi người, có thể nói là một biggest upside surprise trong vài năm lại đây. Strategy của tôi thất bại thảm hại. Ngồi gặm nhấm nỗi đau và review lại strategy để xem mình sai ở chỗ nào, kết luận đầu tiên là "đừng dây vào chính trị". Đây là lĩnh vực còn phức tạp và khó hơn kinh tế, không nên phân tích và ra quyết định dựa vào yếu tố chính trị. Xét cho cùng mình không phải chuyên gia về lĩnh vực này mà chỉ "ăn theo, nó leo" với giới báo chí. Từ giờ xin chừa.

Về mặt kinh tế sai lầm lớn nhất là khi theo dõi Jackson Hole tôi đã không chú trọng bài phát biểu của Michael Woodford mặc dù bài này được giới econbloggers nhắc đến liên tục trong 2 tuần vừa qua. Jackson Hole năm nay với sự vắng mặt của Mario Draghi và với bài phát biểu khá boring của Bernnanke làm tôi (và có lẽ nhiều người khác) "mất cảnh giác". Woodford, có thể nói là cây đại thụ lớn nhất trong monetary economics hiện thời, đã khá kín tiếng trong mấy năm vừa qua. Khi Mỹ bị rơi vào zero-lower-bound, nghĩa là lãi suất đã xuống gần zero nên không thể cắt được nữa, giới kinh tế chỉ viện dẫn một số bài viết/phát biểu của chính Bernanke trước đây (về trường hợp Japan) chứ ít khi thấy ai nhắc đến Woodford.

Không kể Paul Krugman, thực ra khá dè dặt với monetary policy vì cho rằng Mỹ đang bị rơi vào liquidity trap, to mồm nhất về hiệu quả của QE hay các thể loại monetary stimulus phải kể đến các blogger/academic thuộc trường phái NGDP targeting (mà họ tự gọi là Market Monetarism) như Scott Sumner, David Beckworth, Nick Rowe. Không hẳn họ cổ vũ cho QE (như QE1-2) nhưng họ tin tằng nếu QE được thiết kế tương đương như NGDP targeting (sẽ nói kỹ thêm bên dưới) thì monetary policy hoàn toàn có thể vực dậy nền kinh tế mà không cần fiscal stimulus như giới Keynsian kêu gọi. Mặc dù trường phái này càng ngày càng có nhiều tín đồ và được những tên tuổi lớn support (McCallum, Krugman, Evans, The Economist, Goldman Sachs), chỉ đến khi Michael Woodford lên tiếng trong Jackson Hole vừa rồi thì Bernanke mới quyết định đổi lái.

Nominal GDP (NGDP) targeting thực ra có xuất xứ từ ý tưởng nominal income targeting từ những năm 1970 của Bennett McCallum, một đại thụ thế hệ trước của Michael Woodford. Nhớ lại đẳng thức PY=MV, trong đó Y là real GDP, PY là nominal GDP. Nếu V ổn định central bank có thể sử dụng Taylor's rule để cùng lúc target P (inflation) và Y (employment) theo một tỷ lệ nào đó. Thậm chí nếu quan hệ giữa P và Y ổn định (stable Phillips' curve) thì chỉ cần target P (inflation targeting) là đủ. Tuy nhiên cuộc khủng hoảng vừa rồi cho thấy V có thể biến đổi rất lớn trong những giai đoạn thị trường tài chính bị gián đoạn/khủng hoảng. Lúc đó mối quan hệ giữa P và Y thay đổi hoàn toàn và cả Taylor's rule lẫn inflation targeting đều không phù hợp nữa. NGDP targeting nhằm giải quyết tình trạng này bằng cách target PY trong một tổng thể thống nhất.

Cái khó của NGDP targeting là central bank phải sử dụng công cụ nào và làm thế nào để đo được cái target cần đạt được một cách kịp thời (hầu hết các nước chỉ thống kê GDP theo quí). Trong giai đoạn đầu, Scott Sumner và các Market Monetarist khác đề xuất central bank tạo ra một market cho NGDP futures contract. Nếu có một market như vậy central bank sẽ mua và bán các futures contract để target một con số nào đó, vd 5% NGDP growth cho Mỹ. Nhưng tất nhiên giới Market Monetarism hiểu rằng điều này không tưởng, ít nhất trong ngắn hạn. Một sản phẩm tài chính ra đời phải xuất phát từ nhu cầu thị trường chứ không phải ý nguyện của ai đó. Nhiều công cụ tài chính đã âm thầm biến mất khỏi thị trường do không có nhu cầu thực tế, vd một số futures contracts liên quan đến housing do chính Robert Shiller thiết kế.

Trong khoảng một năm lại đây, sau khi Goldman Sachs và nhất là Paul Krugman ủng hộ ý tưởng NGDP targeting, Scott Sumner và Nick Rowe chuyển sang promote sử dụng expectation để thực thi chính sách tiền tệ này. Thực ra ý tưởng chính sách tiền tệ bị ảnh hưởng bởi expectation đã có từ lâu và đã được đưa vào nhiều mô hình kinh tế. Tuy nhiên hầu hết khái niệm expectation phải được trói buộc vào một qui luật cụ thể, vd Taylor's rule, để mô hình có thể "giải" được (theo nghĩa có dynamic equilibrium). Giới Market Monetarism cho rằng có thể cởi trói cho expectation bằng cách central bank tuyên bố sẽ "do whatever it takes" để đạt được NGDP target. Nhiều người nghi ngờ vào phương án open-end expectation này vì cho rằng như vậy central bank sẽ đánh mất "monetary anchor", một thuật ngữ để chỉ cơ chế xác định mức giá trong nền kinh tế khi đồng tiền không bị trói buộc vào một loại hàng hóa cụ thể nào đó (vd gold, silver...). Tất nhiên giới Market Monetarism chưa bao giờ đưa ra một mô hình formal để chứng minh open-end expectation có thể dẫn đến dynamic equilibrium ít nhất trên lý thuyết.

Dẫu sao ý tưởng và những lập luận cho NGDP targeting rất thuyết phục và càng ngày càng được nhiều người ủng hộ. Nhưng chỉ đến khi Michael Woodford đăng đàn ở Jackson Hole vào cuối tháng 8 tuyên bố ủng hộ NGDP target thì giới academic mới tạm gạt đi những nghi ngờ về tính legitimacy của chính sách tiền tệ này. Woodford chỉ ra rằng đối mặt với zero-lower-bound, Fed đã thực hiện hai biện pháp nới lỏng tiền tệ là QE1-2 và expectation guidance (i.e. tuyên bố giữ lãi suất thấp cho đến hết năm 2013). Tuy nhiên cả hai chính sách này đều có giới hạn (có thời hạn và số lượng cụ thể) cho nên không có tác dụng khi nền kinh tế rơi vào liquidity trap. Woodford đề xuất nên chuyển sang open-end commitment với NGDP target, gần giống với quan điểm của giới Market Monetarism. Bernanke bỏ ngoài tai những lời kêu gọi của Sumner, Rowe, Krugman, nhưng đã nghe theo Woodford. Nói cách khác endorsement của Woodford là điều kiện cần để Bernanke tiến vào một vùng uncharted water.

QE3 khác hoàn toàn với hai lần QE trước ở chỗ nó open-ended. Mặc dù Fed vẫn khá mơ hồ QE3 sẽ open đến khi nào, Bernanke có lẽ không muốn sử dụng thuật ngữ NGDP target, nhưng Charles Evans trước đó đã suggest sử dụng qui tắc 7/3, nghĩa là QE3 sẽ được giữ cho đến khi unemployment giảm xuống 7% hoặc inflation vượt quá 3%. Lưu ý qui tắc này khác với Taylor's rule ở chỗ nó không đòi hỏi trọng số cụ thể cho unemployment và inflation và cũng không đến xỉa gì đến lãi suất. Fed sẽ mua vào financial assets (bơm tiền ra) bất chấp mặt bằng lãi suất hiện tại cho đến khi nào mục tiêu đạt được. Đây chính là tính chất open-end mà giới Market Monetarism cổ vũ. Giới conservative blogger đã đặt tên lóng QE3 là QEternity để phản đối tính chất open-end này. Tuy nhiên dù quan điểm chính trị thế nào sẽ còn rất ít người dám short market vào thời điểm này. Bài học "Don't fight the Fed" vẫn còn nguyên giá trị, bên cạnh đó tôi còn có thêm một bài học nữa: "Don't fight Michael Woodford".

Friday, September 7, 2012

Letter to Business Week

Tôi vừa gửi bức thư này cho Bloomberg's Business Week về một bài báo của họ loan tin IMF có thể sẽ phải giải cứu hệ thống ngân hàng VN (link bên dưới). Mặc dù tôi rất critical với nhiều vấn đề của hệ thống ngân hàng nhưng cách đưa tin rất giật gân và không chính xác như vậy có hại không chỉ cho hệ thống ngân hàng mà còn cho toàn bộ nền kinh tế. Tôi nghĩ nhóm tác giả viết báo cáo này (đặc biệt bác Đinh Tuấn Minh) nên lên tiếng. [Update 11/09: Bác Đinh Tuấn Minh trả lời phỏng vấn VNEconomy khẳng định bài báo này đã diễn dịch không chính xác bản báo cáo mà bác ấy là tác giả.]

Dear Ms Uyen and Ms Phang,

I was very surprised to see your article "Vietnam Risks Biggest East Asia IMF Rescue Since 1990s" on Bloomberg's Business Week this morning (http://www.businessweek.com/news/2012-09-06/vietnam-risks-biggest-east-asia-imf-rescue-since-1990s-economy). The title suggests that Vietnam's banking system is on the brink of a collapse and the IMF is about to step in to fund a rescue program. You refer to a recent report to the Economic Committee of the National Assembly as your source, but the report has only one sentence referring to the IMF:

"Chúng tôi cho rằng NHNN nên hình thành một quỹ tái cấu trúc hệ thống ngân hàng được đảm bảo từ nguồn vốn tiết kiệm từ chi tiêu thường xuyên của Chính phủ hoặc từ vay các quỹ tài chính quốc tế mà Việt Nam tham gia, chẳng hạn IMF."

which could be translated as:

"We think SBV should establish a restructuring fund for the banking system which is funded by a cut from the current operating budget of the government or loans from international organisations in which Vietnam is a member, for example the IMF."

I don't see any evidence from the report that Vietnam is going to borrow from the IMF to rescue its banking system as the title of your article suggested. The above sentence is even not a recommendation to borrow from the IMF, it merely suggests the IMF as one of possible funding sources.

Note that this report clearly indicates on page 18 that the analyses, assessments, and conclusions of the report reflect the authors own opinions, not of the Economic Committee or the UNDP Project which funds the report preparation. Thus the report should be seen as an independent research, not the view or opinion of the National Assembly or the government of Vietnam.

Although your article spots on many economic issues in Vietnam, I have to say that the title is very misleading and sensationalised. Unfortunately the distorted perception that Vietnam is about to ask for an IMF rescue has spread out to other venues such as the BBC and RFA. I think Business Week needs a correction to that misleading title and a clarification update to the article.

Yours Sincerely,

Le Hong Giang

Declaration: I know some authors of the report personally but I have no connection with the above mentioned report and no interest in the banking sector in Vietnam. I also have no intention to defend the banking sector or any restructuring program by the government. This letter is my sole opinion.

Declaration: I know some authors of the report personally but I have no connection with the above mentioned report and no interest in the banking sector in Vietnam. I also have no intention to defend the banking sector or any restructuring program by the government. This letter is my sole opinion.

Monday, August 27, 2012

Stock market

Thuật ngữ "thị trường chứng khoán" có lẽ được một học giả TQ nào đó dịch từ từ "stock market" sang tiếng Trung, sau đó được phiên âm sang tiếng Việt. Chữ stock đúng ra phải dịch là cổ phiếu nhưng người dịch đầu tiên đó đã nhìn xa trông rộng dịch thành "chứng khoán" (securities) với hàm ý đây là thị trường giao dịch các loại giấy tờ có giá nói chung chứ không chỉ giới hạn cho cổ phiếu. Hiện nay stock market ở các nước phát triển đã trở thành securities market, tuy nhiên thuật ngữ stock market đã quá quen thuộc nên không thể đổi thành securities market được nữa. Dẫu sao trong bài này tôi sẽ sử dụng thuật ngữ stock market đúng theo nghĩa nguyên thủy của nó, nghĩa là chỉ giới hạn cho cổ phiếu công ty chứ không mở rộng ra cho các loại securities khác. Tôi cũng sẽ không đề cập đến lịch sử hình thành và cấu trúc (exchange, OTC, brokerage...) của stock market, wikipedia có thông tin khá đầy đủ về những vấn đề này. Trong entry này tôi chỉ tập trung vào các chức năng của stock market cho nền kinh tế ở level micro và macro.

Ở micro level, nghĩa là liên quan đến từng công ty hay nhà đầu tư, stock market có ba chức năng chính. Thứ nhất là nơi các công ty huy động vốn và là kênh cho các nhà đầu tư bỏ tiền vào một dạng đầu tư có risk profile (sẽ giải thích thêm bên dưới) khác với trái phiếu hay gửi tiết kiệm trong ngân hàng. Các công ty huy động vốn một cách trực tiếp thông qua IPO và secondary offerings (các lần phát hành cổ phiếu sau IPO). Mặc dù báo chí gần như chỉ tập trung vào các vụ IPO đình đám, trên thực tế các công ty huy động được rất nhiều vốn thông qua secondary offerings, vd nhiều công ty phát hành cổ phiếu cho các đối tác chiến lược sau khi đã IPO khá lâu. Một điểm cần lưu ý là secondary offerings không nhất thiết đem lại "vốn" theo nghĩa "cash" cho công ty phát hành mà còn có thể là non-cash assets. Ví dụ công ty A mua lại công ty B bằng cách phát hành thêm cổ phiếu và thanh toán cho cổ đông hiện hữu của B bằng số cổ phiếu đó. Điều này tương đương với A huy động vốn để mua lại nhà xưởng, nhân lực và các thể loại intangible assets của B. Một ví dụ khác là một khoản nợ A vay của ngân hàng B bị quá hạn và A không có khả năng chi trả. Hai bên có thể thỏa thuận convert số tiền vay đó thành cổ phiếu của A, tương đương như A phát hành thêm cổ phiếu để trả nợ cho B.

Bên cạnh việc huy động vốn trực tiếp trên stock market, các công ty còn có thể huy động vốn gián tiếp bằng cách giữ lại một phần lợi nhuận mà không chia hết cho cổ đông (tôi đã có một số trao đổi về vấn đề này với bạn Duy Linh và Kaufmann trong entry này). Lấy ví dụ thế này, nếu công ty A có market cap là $1m, giả sử năm đó A giữ lại một phần lợi nhuận trị giá $100k thay vì trả hết cho cổ đông thì market cap của công ty sẽ tăng lên $1.1m, tương đương như A phát hành thêm cổ phiếu giá trị $100k (cũng tương đương như vậy nếu A trả $100k cổ tức dưới dạng cổ phiếu). Trong quá trình "huy động thêm vốn" này stock market không có vai trò trực tiếp như IPO hay secondary offering nhưng nó gián tiếp giúp cho các công ty có thể dễ dàng thuyết phục cổ đông chấp nhận để lại một phần lợi nhuận, i.e. tiếp tục góp vốn vào công ty. Vì average payout ratio (của các nước phát triển) vào khoảng 0.5-0.6, số lượng retained earning hàng năm khá lớn (trung bình earning xấp xỉ

Đối với các nhà đầu tư, một quan điểm khá phổ biến là stock market chỉ là một dạng casino không hơn không kém. Tuy nhiên bỏ qua các thể loại "lướt sóng" hay những ước mơ "get rich quick", stock market đem lại cho nhà đầu tư một cơ hội diversification cực kỳ quan trọng. Ngay cả nếu bạn không tin vào quan điểm "stock for the long run" của Jeremy Siegel, đa số giới academic cho rằng stock là một công cụ đầu tư có tình chất inflation hedge rất tốt, i.e. trong dài hạn real value của stock sẽ không bị inflation bào mòn như bond hay gửi tiết kiệm ngân hàng (real estate cũng có tính chất này). Tất nhiên rủi ro (hay volatility) của stock lớn hơn bond, nhưng reward cũng lớn hơn và correlation giữa hai loại công cụ này thường rất thấp hoặc thậm chí negative. Nói theo ngôn ngữ hàn lâm là risk profile của stock rất khác với bond nên stock giúp các nhà đầu tư diversify portfolio của mình để đạt được risk-reward trade off tối ưu. Hầu hết sách vở đầu tư đều khuyên nên xây dựng portfolio có stock-bond mix là 70-30 hay một tỷ lệ gần giống như vậy.

Chức năng micro thứ hai rất hay được nhắc đến của stock market là tạo thanh khoản cho cổ phiếu của các công ty. Nếu không có stock market công ty vẫn có thể phát hành cổ phiếu nhưng khi các cổ đông cần bán cổ phần của mình họ phải tìm được một bên thứ ba có nhu cầu mua hoặc phải thuyết phục chính công ty đó (i.e. các cổ đông khác) mua lại cổ phần của mình. Điều này tạo ra transaction cost cao (theo nghiên cứu này có thể tăng thêm 21%), do đó hạn chế khả năng huy động vốn của chính công ty phát hành cổ phiếu. Việc đảm bảo cổ phần có thể dễ dàng bán cho một bên thứ ba còn góp phần làm venture capital industry phát triển, giúp cho entrepreneurs triển khai ý tưởng của mình khi công ty còn trong giai đoạn trứng nước chưa có doanh thu hoặc lợi nhuận. Rất nhiều công ty, cả những tên tuổi lớn như Microsoft hay Google, tiến hành IPO không phải để huy động vốn mà để giúp các nhà đầu tư ban đầu thoái vốn dễ dàng.